転職活動などで履歴書を書くときに、配偶者や扶養家族をどのように記載すべきか悩んだことがある人も多いのではないでしょうか。企業にとって求職者の配偶者や扶養家族の有無などは重要な情報なので、相手に正しく伝える必要があります。

そこで、配偶者とはどこまでの範囲のパートナーを指すのかを説明し、履歴書における扶養義務欄の書き方や、配偶者控除についてもあわせて解説していきます。

Contents

目次

配偶者とは

◆配偶の意味

「配偶」とは「夫婦」や「つれあい」を意味し、広義では「添いあったカップル」を指します。 法律上婚姻関係にあれば、妻や夫はそれぞれ配偶者となりさまざまな控除が受けられるようになります。逆に、法律上婚姻関係にない事実婚をしているカップルは、厳密に言うと配偶者には当たらず内縁の妻や内縁の夫といった呼ばれ方をするのが普通です。事実婚の場合は、配偶者控除や配偶者特別控除といった配偶者のための公的な控除を受けたり、法定相続人になる権利などがなかったりするので注意が必要です。 ただし、内縁関係を証明できれば遺族年金を受給する権利などが認められているので、婚姻関係がなくても配偶者に近い権利が保障されています。また、子どもは扶養家族として数えられますが、配偶の意味には当たらないため、配偶者としての優遇を受けることはできません。その代わり、扶養家族手当などを受けられる可能性があります。婚姻関係になくても配偶者に準じる扱いになるケースもある

履歴書の扶養義務欄の書き方

◆扶養家族とは

扶養家族は、「税法上」と「社会保険」では意味が若干異なるので覚えておきましょう。履歴書には、社会保険に関する扶養家族について書くのが普通です。社会保険における扶養家族とは、ほかの健康保険組合に加入していないこと、つまりどこかの企業に就職などをしていて社会保険に入っていない者のことを指します。 社会保険は本人のものと配偶者のものとをダブルで加入できないため、すでに配偶者が社会保険に加入している場合、その配偶者は扶養家族には該当しません。 また、収入が一定の額を超えている場合も扶養家族にはならない点を押さえておきましょう。60歳未満の人で年間収入が130万円未満か、60歳以上の人や障害者厚生年金が受給できる程度の障がいを持っている人で180万円未満であり、かつ年間収入が被保険者(扶養者)の収入の半分未満であることが被扶養者の条件です。つまり、企業に就職しておらず社会保険に加入していなくても、一定以上の収入があれば扶養家族になることができません。 さらに、扶養家族になれる人は被保険者によって生計を立てている直系尊属や配偶者などと、これら以外の3親等内の親族、配偶者の父母と子どもに限られます。配偶者が亡くなった場合でも、その両親と子どもは扶養家族として認められます。なお、ここで言う配偶者とは、いずれも法律上婚姻関係にない内縁関係も含みます。◆扶養家族はどう数える?

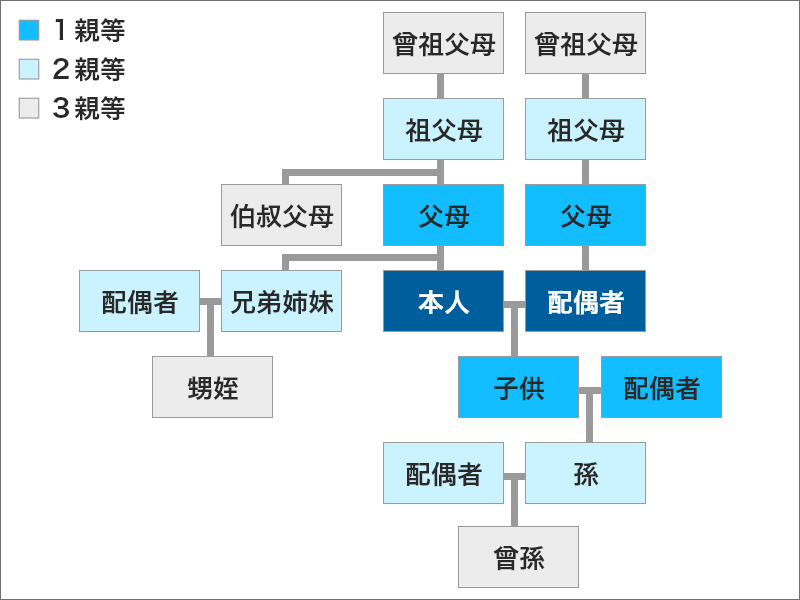

扶養家族の数え方を理解するためには、「親等」について正しく理解しておく必要があります。

まず、本人と配偶者は同一であり、配偶者は1親等にはなりません。1親等に当たるのは自分の両親と配偶者の両親、子ども、子どもの配偶者だけです。兄弟姉妹は2親等になるので注意しましょう。

親等は必ず上下に移動してカウントされるもので、左右には移動しないと考えるとわかりやすいかもしれません。兄弟姉妹の場合、本人から父母へ上に移動し(1親等)、さらに父母から兄弟姉妹へ下に移動します(2親等)。配偶者は本人と同一という原則から、兄弟姉妹の配偶者も兄弟姉妹と同様に2親等です。

祖父母の場合は上へ移動(父母、1親等)し、父母からさらに上へ1親等移動するため、祖父母は2親等となります。また、孫と孫の配偶者も2親等です。

3親等は、曾祖父母、曾孫とその配偶者、伯叔父母とその配偶者、甥姪とその配偶者になります。配偶者の曾祖父母などももちろん3親等なので、所得などの条件があえば扶養家族としてカウントされます。

上記3親等以内に扶養すべき該当者がいれば、履歴書の扶養義務欄には書きもらさずにしっかり記入しておきましょう。

扶養家族の数え方を理解するためには、「親等」について正しく理解しておく必要があります。

まず、本人と配偶者は同一であり、配偶者は1親等にはなりません。1親等に当たるのは自分の両親と配偶者の両親、子ども、子どもの配偶者だけです。兄弟姉妹は2親等になるので注意しましょう。

親等は必ず上下に移動してカウントされるもので、左右には移動しないと考えるとわかりやすいかもしれません。兄弟姉妹の場合、本人から父母へ上に移動し(1親等)、さらに父母から兄弟姉妹へ下に移動します(2親等)。配偶者は本人と同一という原則から、兄弟姉妹の配偶者も兄弟姉妹と同様に2親等です。

祖父母の場合は上へ移動(父母、1親等)し、父母からさらに上へ1親等移動するため、祖父母は2親等となります。また、孫と孫の配偶者も2親等です。

3親等は、曾祖父母、曾孫とその配偶者、伯叔父母とその配偶者、甥姪とその配偶者になります。配偶者の曾祖父母などももちろん3親等なので、所得などの条件があえば扶養家族としてカウントされます。

上記3親等以内に扶養すべき該当者がいれば、履歴書の扶養義務欄には書きもらさずにしっかり記入しておきましょう。

◆別居しているケースでは?

自分や配偶者が単身赴任をしていたり、学生の子どもが一人暮らしをしていたりと、扶養家族と別居しているケースもあるでしょう。別居をしていても、その人が扶養者によって生計を維持していると認められれば扶養家族として数えられます。ただし、扶養者がある一定の金額を定期的に仕送りしているなど、あくまで扶養者と扶養家族の生計が同一であることが条件です。履歴書にはこう書こう

● 履歴書に配偶者の有無をチェックする項目がある場合 法律上の婚姻関係を結んでいる → 有に○ 独身や内縁関係の場合 → 無に○

● 配偶者の扶養義務という欄 配偶者が扶養家族に該当する場合 → 有に○ 独身や夫婦ともに正社員などの場合 → 無に○ また、扶養義務家族の欄には、配偶者が扶養家族で子どもが2人いる場合は「3人」とします。ただし、75歳以上を扶養している場合は扶養家族には該当しないので覚えておきましょう。76歳の祖母、50歳の母、25歳の配偶者、1歳の子ども1人と生計を同一にしている場合で、母と配偶者が正社員で働いている場合、扶養家族は子ども1人だけとなります。配偶者控除とは

◆配偶者控除の定義とその適用条件

配偶者控除とは、納税者に配偶者がいる場合に所得控除が受けられる優遇措置です。ただし、配偶者であれば誰でも控除を受けられるわけではなく、4つの要件にすべて当てはまる場合にのみ適用されるので注意しましょう。-

- 法律上婚姻関係にある

- (内縁の夫や妻は該当しません。配偶者控除を受けるためには婚姻関係を結ぶ必要があります。)

-

- 納税者と配偶者は生計を同じくしていなければならず、離婚を前提とした別居をしておりそれぞれで生計を立てているケース

-

- 配偶者の所得金額が年間で合計48万円以下(令和2年より前は38万円以下)か、給与のみの収入なら給与収入が合計で103万円以下

-

- 配偶者が確定申告の青色申告者の事業専従者でありその年に一度も給与をもらっていない、あるいは白色申告者ではない

◆配偶者控除の改正で見るべきポイント

配偶者控除は平成30年改正されました。改正で知っておくべきポイントは、納税者の所得金額が合計で1000万円を超えるケースでは、配偶者が前述の4つの要件をすべて満たしていたとしても配偶者控除が受けられない点です。ただし、1000万円という金額は収入ではなく、あくまで経費などを差し引いた所得の合計金額なので、1000万円を超える収入がある人は該当するかどうかきちんと確認しておきましょう。◆配偶者控除と配偶者特別控除とは何が違う?

配偶者控除には前述の4つの要件が必要なため、人によっては配偶者控除を受けられないというケースもあるでしょう。配偶者の所得が49万円という場合は、たった1万円の所得額の差で数十万円もの控除を受けられない可能性もあります。 そこで知っておきたいのが配偶者特別控除です。配偶者特別控除とは、配偶者控除の適用がないものの、納税者と配偶者の合計所得金額が条件を満たす場合に適用される控除を指します。令和2年分以降は、納税者の年間所得金額が合計1000万円以下で、その配偶者の所得金額の合計が48万円を超えてなおかつ133万円以下の場合に該当します。 その他の要件は基本的に配偶者控除と同じです。配偶者控除と配偶者特別控除の適用条件における主な違いは配偶者の合計所得金額であり、あとは配偶者控除を受けていないなどの場合に配偶者特別控除が適用されます。また、配偶者特別控除は配偶者控除よりも控除額が細かく分かれている点も、両者の違いと言えるでしょう。まとめ

履歴書は転職後も重要な情報であり続けるため、どのような項目でも正しく書く必要があります。配偶者や扶養家族はわかりづらい項目かもしれませんが、それぞれについて理解していれば難しいものではありません。

また、配偶者や扶養家族について理解が進むと、配偶者控除などの申請もスムーズに行えるようになるでしょう。転職活動の第一歩として、履歴書を正確に書くことは重要です。配偶者や扶養家族について理解して、転職を成功させていきましょう。

Service

サービスについて

マイナビジョブ20'マイナビジョブ20'sは、マイナビグループ唯一の20代向け転職サービスです。面接対策・書類添削・求人紹介・適性診断など、充実した体制で皆さまの転職活動をフルサポートいたします。

マイナビジョブ20’sでは書類作成のコツや、業界・職種を理解する相談会などの無料イベントを数多く開催しています。

20代・第二新卒・既卒向けの転職支援なら

マイナビジョブ20'sは、20代・第二新卒・既卒向けの転職エージェントです。

マイナビグループだからできる、良質な求人情報と人材紹介会社ならではのプロのキャリアアドバイザーが、

個別キャリアカウンセリングや面接対策であなたに最適なお仕事をご紹介。

求人企業様から依頼を受けている求人も全て「20代の若手社会人」を必要としている求人となります。お気軽にご相談ください。